税務情報

2022.12.12

不動産所得のあるサラリーマンの確定申告|やり方や必要書類も解説

サラリーマンとして働きながら不動産投資を行い、所得を得ているという方も多いでしょう。給与所得のほかに不動産所得がある場合、毎年の確定申告が必要です。確定申告にはさまざまな書類が必要で、経費も正しく管理しなければならないため、あらかじめ準備をしておきましょう。

当記事では、不動産所得があるサラリーマンが確定申告を行う際の方法や書類について詳しく解説します。節税のためにも、正しく確定申告を行うことが大切です。

お気軽にご相談ください

1.不動産所得のあるサラリーマンは確定申告をするべき?

確定申告とは、その年の所得と所得税を算出し、税務署に報告する手続きのことです。多くの場合は個人事業主が行う手続きで、サラリーマンの場合は勤務先の企業が年末調整をして所得・所得税を計算するので、基本的に確定申告は必要ありません。

ただし、本業以外の所得の合計が20万円以上の場合は確定申告の対象となり、不動産所得が20万円を超えている場合も手続きが必要です。また、所得金額が20万円以下の場合でも、節税対策の面で確定申告を行うメリットがあります。

出典:国税庁「確定申告」

<関連トピックス>

「ふるさと納税は節税にならない?仕組みやメリット・納税の流れを解説」

1-1.確定申告をするメリット

確定申告では、年間を通して不動産所得が赤字になった場合、本業の給与所得から赤字分を差し引くことができる「損益通算」と呼ばれる制度があります。

不動産所得の計算方法は「総収入金額-必要経費」なので、経費が家賃収入を上回れば、利益は生じないことになります。例えば、自然災害により物件の外壁修繕費用が発生した場合や、入居者が決まらず管理費だけがかかる場合など、不動産投資で赤字が生じるケースは珍しくありません。

赤字分が本業の給与から差し引かれることで、給与所得と不動産所得を合わせた総所得の金額は少なくなり、結果的に節税効果があります。そのため、不動産所得が赤字の場合には確定申告は行うことがおすすめです。

2.不動産所得があるときの確定申告の種類

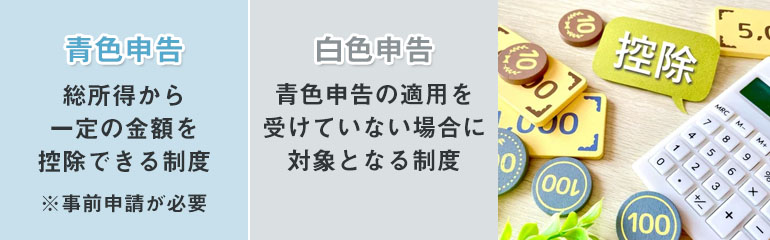

確定申告には、「青色申告」と「白色申告」があり、それぞれ取り扱いが異なります。青色申告と白色申告の主な違いは、下表の通りです。

| 青色申告 | 白色申告 | |

|---|---|---|

| 概要 | 青色申告の適用を受けた場合に、総所得から一定の金額を控除できる制度です。手続き方法によって、最大65万円の控除を受けられます。 | 青色申告の適用を受けていない場合に対象となる制度です。 |

| 適用条件 | 確定申告をしようとする年の3月15日までに、「青色申告承認申請書」を管轄税務署に届け出ることで適用されます。 | なし |

| 不動産所得の要件 |

【65万円控除】

【10万円控除】 |

なし |

| 記帳方法 |

【65万円控除】 【10万円控除】 |

簡易簿記 |

| 提出書類 |

※賃借対照表および損益計算書は基本的に65万円控除を受ける場合のみ |

|

注意点としては、青色申告を適用を受けるためには事前手続きが必要であることが挙げられます。白色申告に比べると、記帳方法の複雑さや準備する書類の多さから、青色申告にデメリットを感じる人も多いでしょう。しかし、特別控除や純損失の繰り戻しなど、節税につながるメリットが複数あるので、青色申告を行うことがおすすめです。

<関連トピックス>

「扶養控除・配偶者控除とは?控除額と申請方法も解説」

3.確定申告のやり方

確定申告の期間は、基本的には毎年2月中旬~3月中旬の1か月間です。この期間に確定申告をしなかった場合、延滞税が発生するため、当期間内に完了させる必要があります。不動産所得額が20万円以上なのに確定申告をしないと、脱税になってしまうため気を付けましょう。

ここでは、確定申告を行う流れや、手続きにあたって必要な書類などについて具体的に解説します。

3-1.確定申告の流れ

確定申告の基本的な流れは、下記の通りです。

(1)確定申告に必要な書類を確認する

はじめに、確定申告書や青色申告決算書、各種控除証明書といった、確定申告に必要な書類を準備します。青色申告なのか白色申告なのか、65万円控除なのか10万円控除なのかで必要書類が異なるので、事前に確認した上で準備を進めましょう。

(2)帳簿をまとめる

収益や経費、借り入れなどをまとめる帳簿を整理します。帳簿を元に確定申告書作成を進めるので、正確な情報を入力することが大切です。帳簿整理は細かい作業が多く煩雑しやすいため、前もって一定期間ごとにまとめておくと、確定申告がスムーズに進みます。

(3)確定申告書を作成する

必要な申告書類をそろえて帳簿の整理も終わったら、確定申告の書類を作成します。手書きでの作成も可能ではあるものの、時間と手間がかかるため、帳簿の整理から書類作成までソフトを使うことがおすすめです。自分で作成するのが不安な場合は、税理士などの専門家に依頼する方法もあります。

(4)確定申告書と添付書類を提出する

添付書類と併せて確定申告書を提出します。提出方法は大きく分けると「税務署窓口への持参」「税務署への郵送」「e-Taxによる電子申告」の3つです。青色申告で65万円控除を受けるためには、「e-Taxによる電子申告」を選ぶ必要があり、他の申告方法を選ぶと控除額は最大55万円となります。

(5)納税する

確定申告が終わったら、算出した所得税額を期間内に納税します。納税方法は、「振替納税」「現金納税」「コンビニ納付」などがあるので、自分が確実に対応できる方法を選びましょう。1年間で支払ってきた所得税額が納付額より多い場合は、指定した口座に差額分が還付されます。

確定申告は、納税までに多くの流れを踏むため、事前にスケジュールを把握した上で、計画的に進めることが重要です。

出典:国税庁「申告手続の流れ」

<関連トピックス>

「不動産に消費税はかかる?課税対象になるケースと納付方法を解説」

3-2.確定申告に必要な書類

不動産所得がある場合、確定申告に必要な書類は、下記の通りです。

- 不動産関連の書類

- 借入金の返済予定表

- 各種経費の領収書

- 源泉徴収票

- 固定資産税の通知書

- 各種控除証明書

不動産関連の書類としては、「不動産売買契約書」や「売渡精算書」「賃貸契約書」「家賃送金証明書」があります。不動産所得の確定申告は、通常の確定申告と比べて必要な書類が多いので、早めに準備を進めることがおすすめです。

4.不動産所得の経費には何が含まれる?

実際に確定申告をする際に経費計上できるものも、知識として覚えておきましょう。

- 不動産管理などに従事している者へ支払う賃金

- 租税公課

- 地代家賃

- 損害保険料

- 減価償却費

- 借入金利子

- 租税公課

- 修繕費

- 雑費(上記以外の業務上必要な経費)

租税公課の中でも経費として計上できるものは、固定資産税や不動産取得税など、不動産にかかる税金に限られます。不動産所得で生じる雑費としては、入居者募集用の広告宣伝費や不動産会社に支払う手数料などが一例です。

なお、経費として計上できる支出は、あくまで不動産管理のために生じた内容に限られます。例えば、アパート全体を修繕した場合の自用部分や、光熱水費の自己消費分などは計上できません。面積や保険金額をはじめ、客観的に納得できる根拠を設定した上で、全体額を按分するようにしましょう。

まとめ

20万円以上の不動産所得があるサラリーマンは確定申告を行う必要がありますが、実は不動産所得が赤字になった場合確定申告を行うと節税につながるケースがあります。業務にかかった費用は経費として計上できるため、常日頃からきちんとお金の管理をしておくことが大切です。

確定申告の際、特におすすめのやり方が青色申告で、やり方によっては65万円の控除を受けられます。青色申告は帳簿や手続きが煩雑になるというデメリットもありますが、前もって準備したり専門家の力を借りたりして、正しく手続きを進めましょう。

監修者情報

税理士法人スマッシュ経営

中垣 泉(なかがき いずみ)

資格:税理士

経歴

- 1951年

- 愛知県豊田市生まれ

- 1974年

- 名古屋国税局採用

- 1992年

- 法人税担当統括官

- 2012年

- 名古屋国税局退職

税理士登録

税理士法人スマッシュ経営 岡崎オフィス入社

社員税理士となる - 2019年

- 税理士法人スマッシュ経営

岡崎オフィス所長就任 - 2021年

- 岡崎オフィス所長兼代表社員へ就任