税務情報

2022.05.26

中小企業向け「賃上げ促進税制」とは

ここ数年やっと、「日本の賃金が欧米諸国に比べ上昇率が低い、ここ30年間日本の平均賃金は横ばい」ということが取り沙汰されるようになり、政府も”1人当たりの実質賃金”を伸ばしていく「賃上げ」を最重要課題として政策を打ち出しました。

〈中小企業向け(資本金1億円以下の企業など)〉賃上げ促進税制

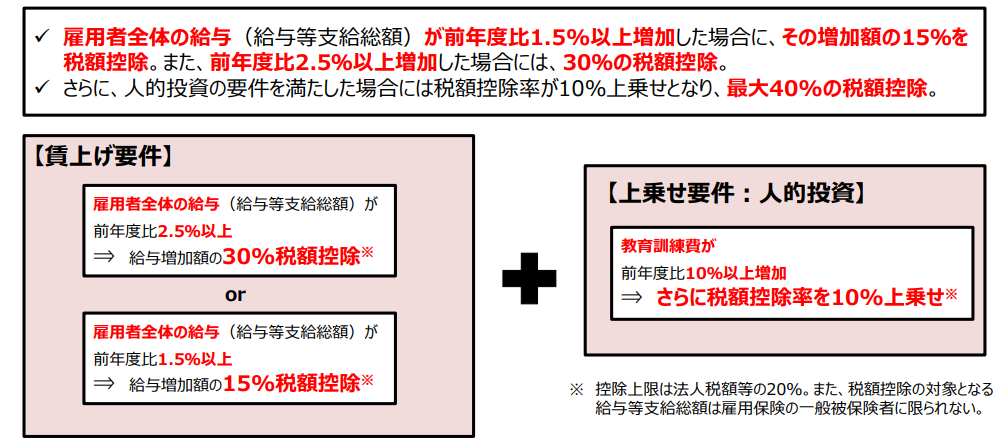

概要:【中小企業】雇用者全体の給与等支給額の増加額の最大40%を税額控除※1

(大企業においては最大30%)

※1 税額控除上限:法人税額又は所得税額の20%

適用対象:青色申告書を提出する中小企業者等(個人事業主含む)

適用期間:令和4年4月1日から令和6年3月31日までの間に開始する各事業年度

(個人事業主は、令和5年から令和6年までの各年が対象)

(令和4年度 経済産業省 税制改正参照)

(令和3年12月政府発決定時点のもので、今後の国会審議等を踏まえて施策内容が変更となる可能性があります。詳細情報については、租税特別措置法等が成立し制度内容が確定し次第、令和4年5月頃を目途に経済産業省のHPに公表予定です。)

上記税制は、青色申告書を提出している中小企業者等が、一定の要件を満たした上で、前年度より給与等の支給額※2を増加させた場合、その増加額の一部を法人税(個人事業者は所得税)から税額控除できる制度です。

※2 国内雇用者(パート、アルバイト、日雇い労働者を含むが、使用人兼務役員を含む役員等・個人事業主と特殊の関係のある者は含まれません。)

これは、旧、中小企業向け「所得拡大促進税制」(令和3年3月31日まで適用)をベースに見直されたものです。

旧「所得拡大促進税制」では、「前年からの継続雇用者」が適用要件等となっており、かつ①教育訓練費や②経営力向上計画の証明が必要でしたが、今回の改正では「継続」や①②の要件が取り払われ、更に使いやすい制度になります。

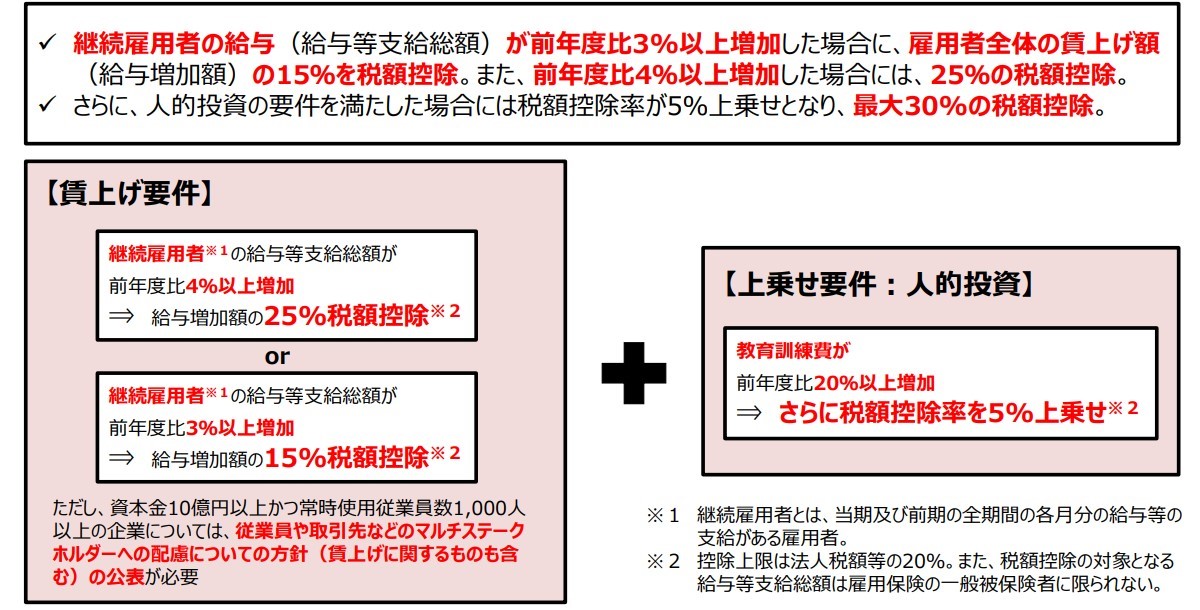

また、中小企業については、「大企業向け賃上げ促進税制」※3を選択適用することができるため、「中小企業向け賃上げ促進税制」が不適用でも「大企業向け」が適用できるかの確認が必要です。

(参考:大企業向け賃上げ促進税制)

(令和4年度 経済産業省 税制改正参照)

大企業向け賃上げ促進税制は、前年からの「継続」雇用者の給与等支給総額を比較します。

上記税制を活用できるのは黒字法人等になりますが、赤字でも賃上げする中小企業について補助金の補助率を引き上げる特別枠の設定に取組むと政府は謳っています。

給与等の増加は「固定費の増加」であることをしっかり認識しつつ、30年間の停滞を打破し、その先の持続的な成長を図るには、経営者の思い切ったチャレンジが必要です。

従業員の生活を豊かにし、定着率向上やモチベーションアップが図れる、サスティナブルな経営への取組の一環として、是非検討されてはいかがでしょうか。