経営情報 / 税務情報

2021.11.09

インボイス制度の影響とは?

令和5年10月1日から「インボイス制度」が導入されます。インボイス制度が導入されるとどのような影響があるのでしょうか?

インボイス制度においては、仕入税額控除の要件として、課税事業者である適格請求書発行事業者から交付を受けた適格請求書の保存が必要になります。免税事業者は適格請求書発行事業者になれません。

現行制度では、免税事業者が例えば200万円請求するにあたって消費税を10%上乗せし220万円請求した場合、購入した側の課税事業者は20万円を仕入税額控除に含めることができます。しかし、インボイス制度がはじまり、その免税事業者がインボイス制度の登録をしていないと購入した側の課税事業者は20万円の仕入税額控除ができなくなります(一定の経過措置あり)。

そうなると、購入側の課税事業者は「適格請求書発行事業者から仕入れる場合」と「免税事業者から仕入れる場合」を検討し、消費税の納税が少なくなる「適格請求書発行事業者から仕入れる場合」を選択することになります。

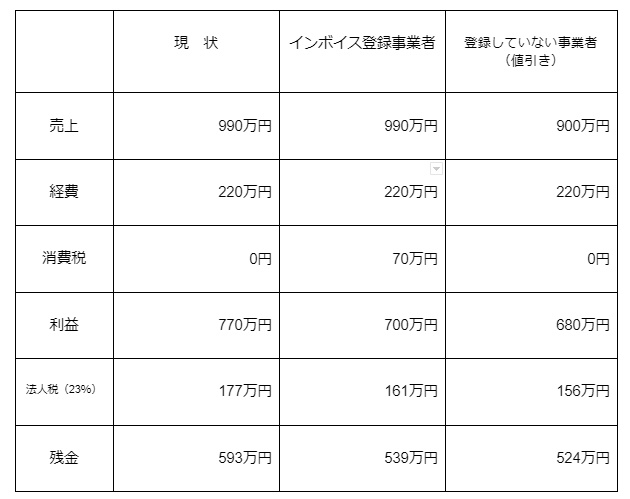

もちろん、免税事業者が消費税分を値引きする場合も考えられますが、はたして免税事業者は値引きを行って取引を行う場合と、インボイス制度の登録を行って課税事業者として取引を行った場合のどちらが有利でしょうか? 以下の例を参考に考えてみます。

この例を見ても分かるとおり、値引きした免税事業者の方はインボイス制度においては課税事業者を選択した方が有利となります。

現在、免税事業者の方はインボイス制度の対応をご検討ください!

*今回の事例は本則課税を前提としております。

<関連トピックス>

「インボイス制度とは?2023年の導入で変わること・対応方法を解説」